-

-

Помощь проекту

Помочь проекту на "Я соберу" можно, перейдя по ссылке: https://yasobe.ru/na/antirs

-

Объявления

-

Правила форума 24.09.2020

Перед регистрацией, созданием тем и сообщений настоятельно рекомендуется всем прочитать Правила форума -

F.A.Q. для новичков 24.09.2020

Тема для новичков. Банки,Коллекторы,Суды,Приставы

-

-

Публикации

1 227 -

Зарегистрирован

-

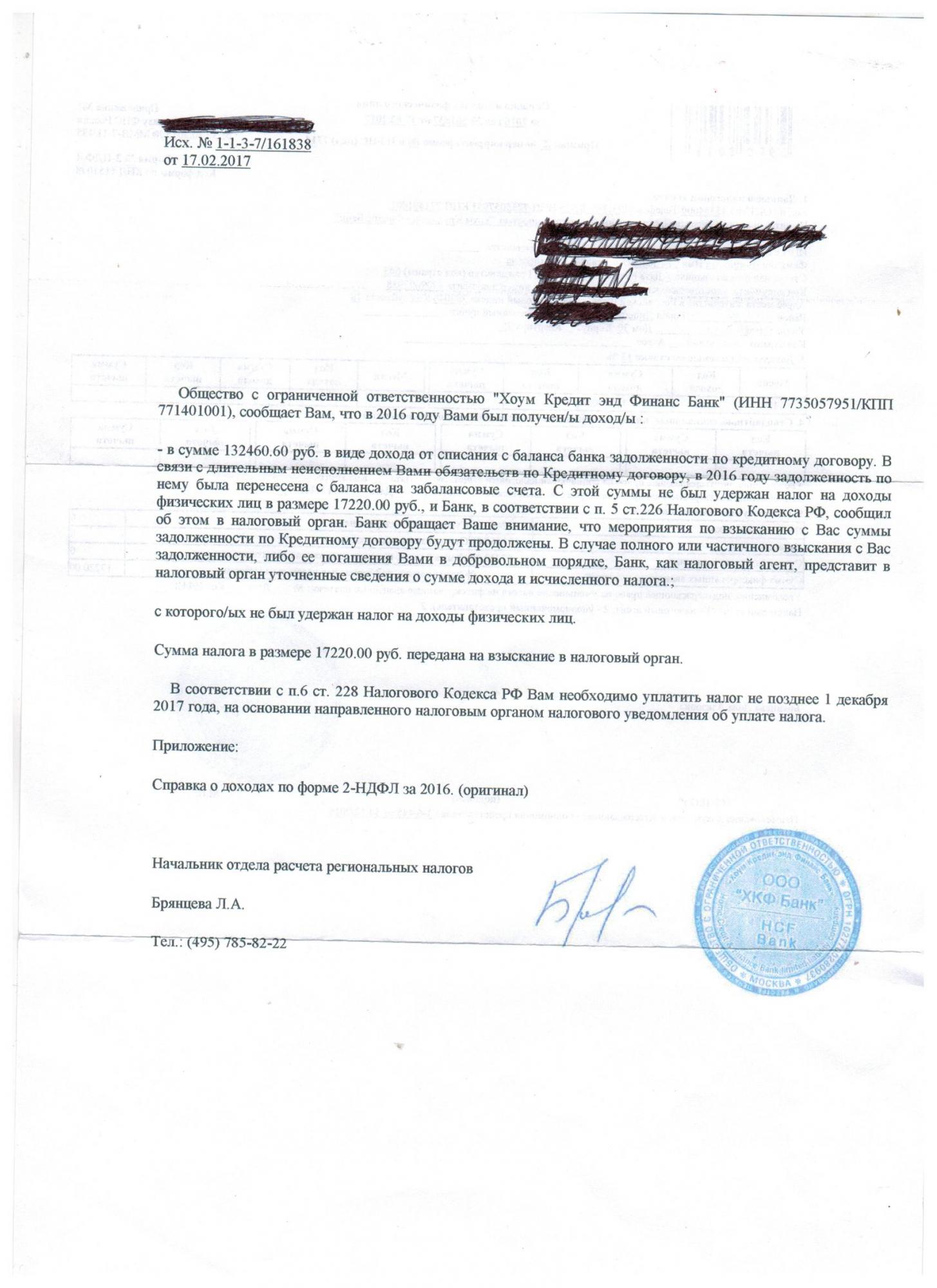

Посещение

Сообщения, опубликованные пользователем Leta

-

-

Да...,ребяты....Ну,и темы у вас анималистические...нет бы про секс по телепону...

-

@джоник ,хоть и в графе :"Пол" стоит у Вас - мужчина,по всем определениями Вы - Петух! И Москва-Сити Вам только снится ... Привет курятнику!

-

@Представитель ,да куда уж Вам....Видать, пьяный делаетесь способным только на придворных ковриках резвиться!

Придверных тоже.

-

-

@borika12 , Вы - мужчина в самом расцвете! P.S. Спасибо за поддержку.

Ребята,всем привет! Скажите,а куда Винни подевался?!

-

-

-

@джоник ,посыпаю голову пеплом( листьями) в день своего 70-летия....P.S. Привет Джону!

А здесь мне уже все 100...

3 пользователям понравилось это -

-

В 29.04.2017 at 18:25, джоник сказал(а):Лета, вам сколько лет та? ..... свою извилину

@джоник , см. Ваш ответ выше. Вы уже определили мой возраст...окромя извилин,есть кое-что ещё, но не "про Вас - неспособного...."

-

В 26.04.2017 at 17:40, джоник сказал(а):А сама потому что виновата..

....Признаю! Кругом виновата...@джоник - один из тех типов, которые если привяжутся, то уже не отвяжутся....

-

-

4 часа назад, Мурка сказал(а):Халатненько вы к своей работе то относитесь...

@Представитель , это ещё мягко сказано...Но незнание Закона не освобождает от ответственности даже Вас!

2 часа назад, belochka сказал(а):мусора, когда приходят брать.

....и даже Вас могут взять! Заодно и грамоте обучитесь в местах не столь отдаленных!

-

4 часа назад, источник: Российская газета

В РФ может измениться порядок погашения кредитов

Российским заемщикам могут разрешить платить штрафы за просроченные потребительские кредиты в самую последнюю очередь. Законопроект Минюста по этому поводу сегодня в «нулевом» чтении рассмотрят эксперты.

Источник: Reuters

Сейчас действует другая очередность погашения: сначала выплачивается задолженность по процентам и основному долгу, затем — неустойка, после нее — проценты и сумма основного долга за текущий период, другие платежи.

Читайте также

Если банк лопнул. Что будет с вашей зарплатой, вкладом, кредитом?

Минюст полагает, что такой порядок ставит граждан в менее выгодное положение по сравнению с предпринимателями. В отношении последних действует порядок, предусмотренный Гражданским кодексом, по которому требования по уплате неустойки не могут опережать требования по погашению основного долга и процентов.

По данным Объединенного кредитного бюро, сейчас около 11 миллионов заемщиков допускают просрочки платежей по кредитам, из них около 7 миллионов человек не платят уже 90 и более дней. «В теории для заемщиков новый порядок будет выгоднее, так как им будет проще гасить сначала основной долг, чтобы на него не начисляли дополнительные штрафы и пени, — говорит Александр Ахломов, директор по развитию продуктов ОКБ. — Мы сталкивались с ситуациями, когда суммы процентов и штрафов зачастую превышали сумму основного долга».

Для банков же новый порядок не очень удобен, особенно для тех, которые специализируются на выдаче кредитов наличными, отмечает Ахломов.

Они используют штрафы и неустойки в качестве своеобразной мотивации возврата кредита. Перспектива выплаты дополнительных процентов и штрафов зачастую мотивирует клиентов не допускать просрочку платежа, а также позволяет банкам компенсировать свои убытки

Александр Ахломов

Директор по развитию продуктов ОКБ

«В новых правилах штрафы и пени предлагается отнести практически в самый конец. На мой взгляд, в этом есть смысл: логично, если заемщик сначала заплатит все, что должен, а уже потом — пени и штрафы, — комментирует руководитель проекта Общероссийского народного фронта “За права заемщиков” Виктор Климов. — Так что законопроект принимать, безусловно, нужно. Единственное, я бы предложил в плане сроков соотнести введение нового порядка с началом некоего отчетного периода, чтобы это не обернулось для банков чрезмерными издержками».

1 пользователю понравилось это -

....и сегодня - 3 сразу!

-

Громкие случаи отзыва лицензий у банков в 2012-2015 годах

03:0920.11.2015

0246101112

© РИА Новости . Наталья Селиверстова

Перейти в фотобанк

Подробнее о громких случаях отзыва лицензий у банков в 2012-2015 годах читайте в справке РИА Новости.

2015

12 августа была отозвана лицензия на осуществление банковских операций у Пробизнесбанка. Согласно данным ЦБ, по величине активов банк занимал на 1 августа 2015 года 51-е место в банковской системе РФ. 25 августа стало известно, что обязательства ОАО АКБ "Пробизнесбанк" перед физическими лицами по договорам банковского вклада и банковского счета, открытым не для предпринимательской деятельности, переданы в ПАО "Бинбанк".

Всего на обслуживание в ПАО "Бинбанк" переданы обязательства на общую сумму около 25 миллиардов рублей. 29 августа временной администрацией по управлению "Пробизнесбанком" было подано заявление о банкротстве.

27 октября Арбитражный суд Москвы по заявлению ЦБ РФ признал Пробизнесбанк банкротом.

24 июля Банк России отозвал лицензию на осуществление банковских операций у банка "Российский кредит". По величине активов, согласно данным РИА Рейтинг, по состоянию на 1 апреля 2015 года входил в топ-50 российских банков и занимал 48-е место. По данным ЦБ, на 1 июля 2015 года банк занимал 45-е место.

6 октября банк "Российский кредит" был признан банкротом.

Сумма страхового возмещения оценивается Агентством по страхованию вкладов (АСВ) примерно в 40,7 миллиарда рублей.

20 мая Банк России принял решение отозвать лицензию у московского банка "Транспортный". Свое решение Центробанк объяснил тем, что КБ "Транспортный" проводил высокорискованную политику, связанную с размещением денежных средств в низкокачественные активы. По величине активов, согласно данным ЦБ, банк занимал на 1 мая 2015 года 103-е место в банковской системе РФ. По информации АСВ, сумма страхового возмещения оценивается примерно в 37,6 миллиарда рублей.

6 февраля была отозвана лицензия у Судостроительного банка (СБ Банка), входящего в топ-100 российских кредитных организаций. СБ Банк начал испытывать сложности в конце 2014 года. В декабре появились сообщения о задержках в проведении банком платежей юрлиц, а в январе 2015 года с ограничениями в выдаче вкладов столкнулись и простые граждане. Тогда же банк ввел лимиты на получение средств вкладчиками. 20 апреля Арбитражный суд Москвы по заявлению Банка России признал Судостроительный банк (СБ Банк) банкротом. Сумма страховых выплат оценивается в 16,9 миллиарда рублей.

2014

21 апреля была отозвана лицензия на осуществление банковских операций у ОАО "Банк "Западный" (Москва), который входил во вторую сотню банков России по размеру активов на 1 января 2014 года. По сообщению Центробанка, в рамках надзора за деятельностью организации была установлена существенная недостоверность его отчетности. При этом банк "Западный" не исполнил требование надзорного органа о создании необходимых резервов на возможные потери, а руководство и собственники банка не приняли меры по его финансовому оздоровлению. Сумма страховых выплат банка оценивалась в 21,95 миллиарда рублей и являлась крупнейшей, по оценкам экспертов, в 2014 году.

5 мая Банк России отозвал лицензию у московского "Первого республиканского банка" (ПРБ). По величине активов ОАО "ПРБ" на 1 апреля 2014 года занимал 109-е место в банковской системе Российской Федерации.

В конце апреля ПРБ сообщал, что его отделения будут закрыты в течение нескольких дней по техническим причинам. В названный срок — 28 апреля — банк не возобновил работу. Днем позже, 29 апреля, ПРБ прекратил обслуживание своих карт, также ссылаясь на причины технического характера. 12 июля 2014 года "Первый республиканский банк" был признан банкротом. Сумма страхового возмещения оценивалась в 18,9 миллиарда рублей и, по экспертным оценкам, являлась второй по размерам выплаченной АСВ в 2014 году.

2013

13 декабря Банк России отозвал лицензию на осуществление банковских операций у московского Инвестбанка, занимавшего, по данным РИА Рейтинг, 80-е место среди крупнейших банков РФ с активами в 75,6 миллиарда рублей на конец третьего квартала.

Банк являлся генеральным спонсором некоммерческого партнерства "Хоккейный клуб "Спартак". После отзыва лицензии у банка столичный клуб столкнулся с серьезными финансовыми проблемами и был вынужден покинуть Континентальную хоккейную лигу (КХЛ). По информации АСВ, сумма страхового возмещения оценивалась в 30,6 миллиарда рублей.

20 ноября Банк России отозвал лицензию на осуществление банковских операций у московского коммерческого Мастер-банка, входящего в первую сотню российских банков по размеру активов и владеющего одной из крупнейших сетей банкоматов. ЦБ установил существенную недостоверность отчетности кредитной организации. 16 января 2014 года Арбитражный суд Москвы признал ОАО КБ "Мастер-банк" несостоятельным (банкротом). По данным Агентства по страхованию вкладов, сумма страхового возмещения вкладчикам банка оценивалась в 31,2 миллиарда рублей.

25 мая 2015 года московская полиция возбудила дело о преднамеренном банкротстве в отношении бывших руководителей Мастер-банка. В МВД РФ отметили, что подозреваемые в течение года выдавали заведомо невозвратные кредиты, которые оформляли на физические и юридические лица. Действия руководства банка привели к тому, что у кредитного учреждения отозвали лицензию.

30 сентября Банк России отозвал лицензию на осуществление банковских операций у ОАО "Акционерный банк "Пушкино" (ОАО "АБ "Пушкино"). Банк входил во вторую сотню банков по размеру активов. На начало июля объем активов банка составлял 29,5 миллиарда рублей. Банк является участником системы страхования вкладов. 26 ноября банк "Пушкино" был признан банкротом. Сумма страхового возмещения оценивалась АСВ примерно в 20 миллиардов рублей.

2012

5 апреля Банк России отозвал лицензию на осуществление банковских операций у кредитной организации ОАО "Международный Инвестиционный Банк" (МИ-Банк). Банк России 1 марта сообщил о направлении требования МИ-Банку прекратить работу с вкладами населения. После этого стало известно, что МИ-Банк с 22 марта приостановил обмен иностранной валюты, а также прекратил прием от клиентов платежных поручений. Требование регулятора привело к оттоку средств юридических и физических лиц со счетов кредитной организации и отказам в предоставлении и пролонгации межбанковских кредитов, в связи с чем МИ-Банк в середине марта прекратил прием платежей и переводов без открытия счета, за исключением платежей в адрес Первого МГМУ имени Сеченова. После лишения банка лицензии в апреле у многих студентов платных отделений возникли проблемы с оплатой учебы. Сумма долга МИ-банка перед вузами составляла 100 миллионов рублей.

30 мая 2012 года Арбитражный суд Москвы признал банкротом Международный инвестиционный банк (МИ-Банк, Москва). Сумма страхового возмещения составила порядка 616 миллионов рублей.

Материал подготовлен на основе информации РИА Новости и открытых источников

-

@джоник ....и жил был мальчик, ни на что НЕСПОСОБНЫЙ, кроме словесного поноса!

1 пользователю понравилось это -

Ребята, короче сидеть и ждать неизвестно чего и в каком размере....обложили, точно!

1 пользователю понравилось это -

-

-

@джоник , заботливый Вы наш, Вы ещё и пить не умеете?! .....трудное детство, нехватка витаминов, недостаток женского внимания..и в результате не можем даже девственницу....

1 пользователю понравилось это -

@джоник , а почему Вы решили,что именно Это я Вам предлагаю?! ...." У кого,что болит..." Услуги чисто Представительские и в контакте только с ним....Завидно стало?

или Вы по принципу: " Не могу ...Королеву, так миллион спи...."

-

-

в Флейм. 18+

Опубликовано:

...С Альфа-, Бино- или Трасто-самцом!